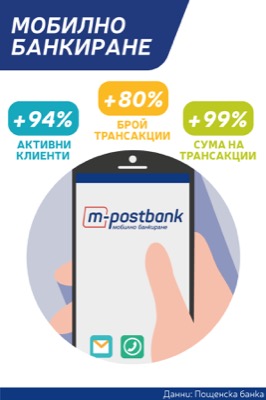

За поредна година онлайн банкирането на Пощенска банка бележи съществен ръст, сочат данните за 2019 г., сравнени с тези за 2018 г. 47% е ръстът на годишна база на потребителите, които извършват парични трансакции онлайн през дигиталните канали на банката. Още по-съществено е нарастването при използването на мобилното банкиране „m-Postbank“, където за година има близо 100% повишение на активните потребители и общата сума на направените трансакции и съответно 80% ръст при общия брой на трансакциите.

За поредна година онлайн банкирането на Пощенска банка бележи съществен ръст, сочат данните за 2019 г., сравнени с тези за 2018 г. 47% е ръстът на годишна база на потребителите, които извършват парични трансакции онлайн през дигиталните канали на банката. Още по-съществено е нарастването при използването на мобилното банкиране „m-Postbank“, където за година има близо 100% повишение на активните потребители и общата сума на направените трансакции и съответно 80% ръст при общия брой на трансакциите.

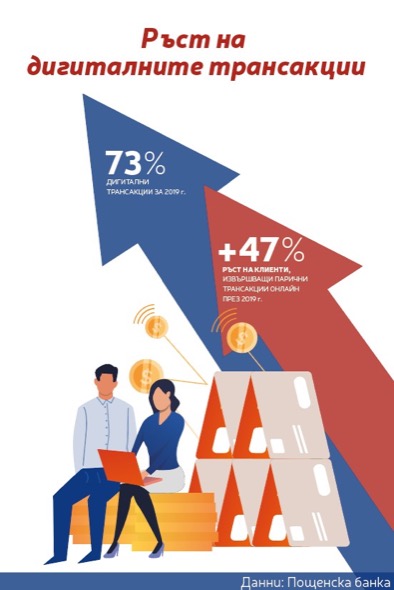

В следствие на все по-активната употреба на дигиталните канали от клиентите на банката, общият дял на направени трансакции в дигитална среда достига 73% в края на 2019 г., спрямо 27% на извършените в клон. За сравнение, в края на 2018 г. общият дял на трансакции в дигитална среда се е равнявал на 57%.

И новативните дигитални услуги на Пощенска банка – апликацията EVA Postbank и чатботът EVA във Facebook, добиват все по-голяма популярност сред клиентите, особено сред тези до 45 г. Мобилното приложение EVA Postbank е създадено през септември 2019 г., за да осигури на клиентите на Банка Пиреос бърза и надеждна информация за обединението с Пощенска банка. То е първото по рода си с интегриран чатбот, който отговаря на клиентски въпроси, осигурява актуална и полезна информация за продукти и услуги и има допълнителна функция за „Live chat“ с експерт от банката. Само за 4 месеца то обслужи над 25% от активните клиенти на Банка Пиреос. В деня на обединението на двете институции EVA Postbank има проведени по над 570 разговора на час и близо 50 разговора в минута, което допринесе за значително облекчаване на трафика в Кол Центъра и за по-доброто клиентско преживяване. След обединението EVA Postbank предоставя полезна информация за продуктите и услугите на Пощенска банка, за локацията на най-близките офиси, финансови съвети и др.

Единственият у нас банков чатбот във Facebook Messenger, ЕVA, също постави рекорди през 2019 г. Той е използван за година от 80 000 уникални потребители, които потърсиха чрез него решение за своите финансови нужди. Общо 1 млн. евро е стойността на заявките за потребителски кредит, обработени от EVA, което го превръща в един от най-успешните „служители“ на Пощенска банка. Запазва се тенденцията почти половината от потребителите му – 45%, да се връщат за следващ разговор. 60% от запитванията в EVA са за възможностите за финансиране на ремонт или за закупуване на автомобили и техника. В 30% от случаите потребителите търсят допълнителни средства до заплата и за финансиране на по-малки покупки. Тенденцията сочи и нарастващ интерес през чатбота да се проучват възможностите за финансиране на покупка на имот.

„Съществените ръстове в използването на дигиталните ни канали през 2019 г. показват категорично, че клиентите възприемат Пощенска банка като иновативна компания, която отговоря на очакванията им за бързи, надеждни и изгодни онлайн услуги. Съотношението на дигиталните трансакции спрямо тези на каса в клон на банката устойчиво расте – с 66% за последните две години. Все по-голям е и броят на потребителите, които използват електронно и мобилно банкиране не само за справки и информация, а и за да извършват парични трансакции. В отговор на техните очаквания ние постоянно надграждаме възможностите за дистанционно обслужване, за да осигурим най-доброто преживяване на потребителите, да им спестим време и средства“, коментират от Пощенска банка.

Все повече клиенти търсят финансиране онлайн, като подадените онлайн заявки за потребителски кредити през 2019 г. са с 20% повече спрямо 2018 г., а усвоените суми нарастват с 38% на годишна база. За да осигури на своите клиенти изцяло дигитален процес по заявяване и взимане на потребителски кредит, през 2019 г. банката стартира тестово услугата за онлайн подписване на кредитни документи, която от началото на 2020 г. вече масово може да се използва от клиентите на банката, които подават искане за потребителски кредит през някой от дистанционните канали, като например онлайн заявление. С новата услуга се предоставя възможността за дистанционно подписване на всички необходими документи за отпускане на кредит, включително и усвояването на сумата по сметка в банката, без физически клиентите да посещават банков клон.